04.12.2024 - Fachartikel

Elektronische Rechnung wird Pflicht: E-Rechnung ab 2025 vorgeschrieben

Entbürokratisierung, Kosteneinsparung und schnellere Abwicklung der Zahlungen – diese Vorteile verspricht das E-Rechnungsgesetz des Bundes im Rahmen der E-Government-Strategie. Das Gesetz sieht eine Pflicht zum Empfang und zur Verarbeitung der elektronischen Rechnung im B2B-Kontext vor. Diese E-Rechnungspflicht tritt schrittweise mit dem Jahresbeginn 2025 in Kraft. Verfügt Ihr Unternehmen bereits über eine Softwarelösung, die den Anforderungen der E-Rechnungspflicht gerecht wird?

Inhalt:

- Was wurde zur E-Rechnung beschlossen?

- Was ist eine E-Rechnung?

- Vorteile der E-Rechnung

- Was bedeutet die E-Rechnungspflicht für Rechnungssteller und -empfänger?

- Ab wann ist E-Rechnung Pflicht?

- Wer ist von der E-Rechnungs-Pflicht betroffen?

- Formate: XRechnung und ZUGFeRD

- Software für E-Rechnung

- Geschichte elektronische Rechnung

- Fazit: Strategische Vorbereitung auf E-Rechnung

Was wurde bezüglich der elektronischen Rechnung beschlossen?

Die Europäische Kommission plant mit ihrem im Dezember 2022 veröffentlichten Richtlinienentwurf "VAT in the Digital Age" (ViDA), den Umsatzsteuerbetrug insbesondere bei grenzüberschreitenden Transaktionen zu bekämpfen. Ein zentraler Punkt dabei ist die verpflichtende Nutzung der E-Rechnung im gesamten B2B-Geschäftsverkehr. Die E-Rechnungspflicht wird in Deutschland schrittweise ab dem 01.01.2025 eingeführt.

In Deutschland wurde mit dem Wachstumschancengesetz, veröffentlicht am 27. März 2024 im Bundesgesetzblatt (BGBl 2024 I Nr. 108), der Weg für ein eigenes E-Rechnungssystem für inländische B2B-Geschäfte geebnet. Elektronische Rechnungen werden im B2B-Bereich verpflichtend. Ein Meldesystem soll später hinzukommen. Um die Einführung der deutschen E-Rechnungspflicht vor den EU-weiten ViDA-Maßnahmen umsetzen zu können, war eine Genehmigung des EU-Rates erforderlich, die am 25. Juli 2023 erteilt wurde.

Das Bundesministerium der Finanzen (BMF) veröffentlichte am 15. Oktober 2024 ein Einführungsschreiben zur E-Rechnung, um Unternehmen die rechtlichen und technischen Anforderungen zu verdeutlichen. Ergänzend dazu wurde am 19. November 2024 ein begleitender FAQ-Katalog bereitgestellt, der häufig gestellte Fragen zur E-Rechnungspflicht beantwortet und praktische Hinweise gibt.

Hinweis: Dieser Artikel spiegelt den zum Veröffentlichungsdatum aktuellen Stand der Entwicklungen zur Einführung der E-Rechnungspflicht ab dem 1. Januar 2025 wider. Die Informationen basieren auf dem BMF-Schreiben vom 15. Oktober 2024 mit dem Titel „Ausstellung von Rechnungen nach § 14 Umsatzsteuergesetz (UStG); Einführung der obligatorischen elektronischen Rechnung bei Umsätzen zwischen inländischen Unternehmern ab dem 1. Januar 2025“. Ergänzend wurde am 19. November 2024 ein FAQ-Katalog veröffentlicht, um häufig gestellte Fragen zu beantworten und Unternehmen bei der praktischen Umsetzung zu unterstützen. Die Einführung der obligatorischen elektronischen Rechnung bei Umsätzen zwischen inländischen Unternehmern ab dem 1. Januar 2025 sowie die damit verbundenen Anpassungen des Umsatzsteuer-Anwendungserlasses (UStAE) sind Bestandteil der laufenden Umsetzungsschritte.

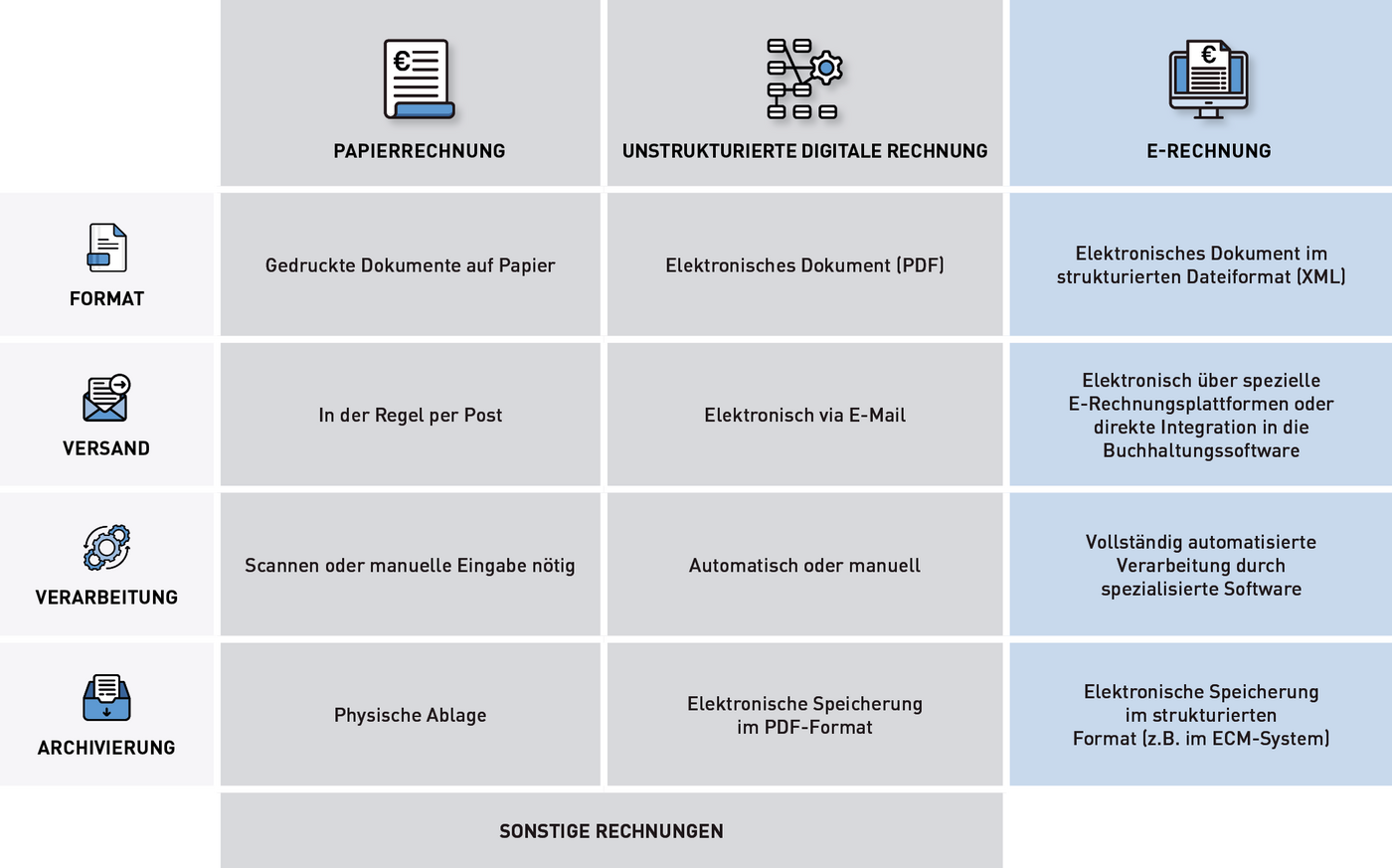

Was ist eine elektronische Rechnung (E-Rechnung)?

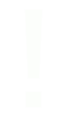

Eine E-Rechnung, oder elektronische Rechnung, ist ein digital ausgestelltes Dokument, das die gleichen Informationen wie eine herkömmliche Papierrechnung enthält, jedoch

- in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird

- eine automatische und elektronische Weiterverarbeitung der Rechnungsdaten ermöglicht.

Das strukturierte elektronische Format muss der europäischen Norm für die elektronische Rechnungsstellung und der Liste der entsprechenden Syntaxen gem. RL 2014/55/EU und damit der CEN-Norm EN 16931 entsprechen. Beispiele für diese Formate sind XRechnung, ZUGFeRD ab Version 2.0.1 (ausgenommen MINIMUM und BASIC-WL) und Factur-X.

Ist eine PDF eine elektronische Rechnung?

Eine E-Rechnung im Sinne der EU-Richtlinie 2014/55/EU und der E-Rechnungs-Verordnung (E-RechV) ist eine Rechnung, die in einem strukturierten elektronischen Format erstellt, übermittelt und empfangen wird. Dateien wie Bilder, PDFs oder eingescannte Papierrechnungen entsprechen diesen gesetzlichen Anforderungen ab 2025 nicht mehr!

Hybride Formate

Hybride Formate, die sowohl einen strukturierten als auch einen bildhaften Teil enthalten, wie etwa ZUGFeRD oder Factur-X, sind zulässig. Dabei ist der strukturierte Teil führend. Inhaltliche Abweichungen zwischen den beiden Teilen können jedoch problematisch sein und sollten vermieden werden.

Vorteile der E-Rechnung

Eine E-Rechnung enthält die Rechnungsinformationen in einem strukturierten, maschinenlesbaren Datensatz und bietet zahlreiche Vorteile gegenüber der traditionellen Papierrechnung, sowohl für Rechnungssteller als auch für Rechnungsempfänger.

Für Rechnungsempfänger | Für Rechnungssteller |

|

|

Was bedeutet die Pflicht zur elektronischen Rechnung für Rechnungsaussteller und -empfänger?

Insgesamt bedeutet die Einführung der E-Rechnungspflicht eine Modernisierung und Vereinfachung des Rechnungswesens, erfordert aber auch eine rechtzeitige und sorgfältige Vorbereitung.

Für den Rechnungsempfänger | Für den Rechnungsaussteller |

|

|

Für beide Parteien | |

| |

Gesetzliche Grundlagen der E-Rechnungsplicht in Deutschland

- EU-Richtlinie 2010/45/EU zur Änderung der Rechnungsstellungsvorschriften

- Steuervereinfachungsgesetz 2011

- EU-Richtlinie 2014/55/EU zur elektronischen Rechnungsstellung bei öffentlichen Aufträgen

- Gesetz zur Umsetzung der Richtlinie 2014/55/EU in Deutschland

- E-Rechnungs-Verordnung (E-RechV) über die elektronische Rechnungsstellung im öffentlichen Auftragswesen des Bundes

Ab wann ist die E-Rechnung Pflicht?

Die E-Rechnungspflicht im Bereich Business-to-Government (B2G) gilt in Deutschland bereits seit dem 27. November 2020 auf Grundlage der "Verordnung über die elektronische Rechnungsstellung im öffentlichen Auftragswesen des Bundes (ERechV)“ vom 13. Oktober 2017. Seither müssen Lieferanten des Bundes bei öffentlichen Aufträgen elektronische Rechnungen stellen. Auf Länderebene wurden die Fristen individuell festgelegt, wobei viele Bundesländer ebenfalls eine verpflichtende E-Rechnung im B2G-Bereich eingeführt haben. Nach § 3 ERechV müssen Rechnungsaussteller Rechnungen gegenüber Rechnungsempfängern in elektronischer Form im Format "XRechnung" als Vorschrift ausstellen und übermitteln.

Im Bereich Business-to-Business (B2B) gab es in Deutschland bisher keine allgemeine Pflicht zur Nutzung von E-Rechnungen. Die Pflicht zur Nutzung von E-Rechnungen im B2B-Geschäftsverkehr wird gemäß dem Wachstumschancengesetz ab dem 1. Januar 2025 wirksam. Um den Unternehmen den Übergang zu erleichtern, sind jedoch diverse Übergangsregelungen vorgesehen, die bis 2027 gelten und Unternehmen den Übergang zur E-Rechnung erleichtern sollen.

Übergangsregelungen und Fristen zu E-Rechnungspflicht

Die grundlegende Verpflichtung zur Nutzung der E-Rechnung besteht zwar ab 01.01.2025. Allerdings sind im Zeitraum von 2025 bis 2027 Übergangsregelungen gemäß § 27 Abs. 39 UstG vorgesehen.

Ausstellung und Entgegennahme von Rechnungen bis Ende 2026

- Unternehmen dürfen bis Ende 2026 weiterhin Papierrechnungen für B2B-Umsätze ausstellen.

- Elektronische Rechnungen, die nicht dem neuen E-Rechnungsformat entsprechen, dürfen ebenfalls ausgestellt werden, sofern der Rechnungsempfänger zustimmt.

Kleinere Unternehmen

Für Unternehmen mit einem Vorjahres-Gesamtumsatz von bis zu 800.000 EUR verlängert sich die Übergangsfrist für die Ausstellung von Papierrechnungen oder nicht konformen elektronischen Rechnungen bis Ende 2027. Dies berücksichtigt die besonderen Bedürfnisse kleinerer Unternehmen.

Verwendung von EDI-Verfahren bis Ende 2027

Bis Ende 2027 ist es erlaubt, Rechnungen in einem anderen elektronischen Format auszustellen und zu übermitteln, wenn dies über das EDI-Verfahren (elektronischer Datenaustausch) geschieht, sofern sie mit der CEN-Norm EN 16931 kompatibel sind und der Empfänger zustimmt.

Verpflichtungen ab 2028

Ab 2028 müssen alle Unternehmen die neuen E-Rechnungsanforderungen und deren Übermittlung strikt einhalten. Nicht-konforme Formate oder abweichende Verfahren (wie unstrukturierte Anhänge) sind ab diesem Zeitpunkt nicht mehr zulässig. Die Nutzung bestimmter etablierter Verfahren wie EDI wird dann nicht mehr möglich sein. Unternehmen müssen außerdem auf ein transaktionsbezogenes Meldesystem umstellen, das den EU-Vorgaben entspricht.

Empfang und Archivierung ab 2025

Auch wenn Unternehmen ab dem 1. Januar 2025 ihre Rechnungen noch nicht im neuen strukturierten Format ausstellen, müssen alle inländischen Geschäftskunden ab diesem Datum in der Lage sein, solche elektronischen Rechnungen zu empfangen und zu verarbeiten. Hierfür ist keine Zustimmung des Rechnungsempfängers erforderlich, es sei denn, die elektronische Rechnung entspricht nicht den neuen Vorgaben oder es besteht keine E-Rechnungspflicht (z.B. bei bestimmten steuerbefreiten Umsätzen oder Kleinbetragsrechnungen).

Wer ist von der E-Rechnungs-Pflicht betroffen?

Die Pflicht zur Ausstellung von E-Rechnungen betrifft ab 1. Januar 2025 ausschließlich Geschäftsvorgänge zwischen Unternehmen (B2B) innerhalb Deutschlands oder in bestimmten Gebieten gemäß § 1 Abs. 3 UStG.

Beide Parteien, also der Rechnungssteller und der Rechnungsempfänger, müssen ihren Sitz, ihre Geschäftsleitung oder eine Betriebsstätte im Inland haben. Alternativ reicht auch ein Wohnsitz oder gewöhnlicher Aufenthalt in Deutschland (§ 14 Abs. 2 Satz 3 UStG). Eine Umsatzsteuerregistrierung in Deutschland ohne tatsächliche Ansässigkeit verpflichtet nicht zur Ausstellung von E-Rechnungen.

In welchen Fällen gilt die E-Rechnungspflicht?

Die Pflicht zur E-Rechnung gilt auch für:

- Gutschriften (§ 14 Abs. 2 Satz 5 UStG)

- Umsätze, bei denen der Leistungsempfänger die Steuer schuldet (Reverse-Charge-Verfahren, § 13b UStG)

- Rechnungen von Kleinunternehmern (§ 19 UStG)

- Umsätze unter der Durchschnittssatzbesteuerung für land- und forstwirtschaftliche Betriebe (§ 24 UStG)

- Reiseleistungen (§ 25 UStG)

- Umsätze, die der Differenzbesteuerung unterliegen (§ 25a UStG)

Auch wenn der Rechnungsempfänger ein Kleinunternehmer oder jemand ist, der nur steuerfreie Umsätze ausführt (wie z.B. Vermieter von Wohnungen), gilt die Pflicht zur E-Rechnung.

Vermieter, die an andere Unternehmer steuerpflichtig vermieten (gemäß § 9 UStG), müssen künftig ebenfalls E-Rechnungen ausstellen. Bisher reichte oft der Mietvertrag als Rechnung. Bei langfristigen Verträgen, wie Mietverhältnissen, reicht es aus, wenn für den ersten Abrechnungszeitraum eine E-Rechnung ausgestellt wird. Der Vertrag sollte entweder als Anhang beigefügt sein oder klar ersichtlich machen, dass es sich um eine Dauerrechnung handelt.

Was gilt für Rechnungsempfänger?

Ab dem 1. Januar 2025 müssen alle inländischen Geschäftskunden in der Lage sein, elektronische Rechnungen zu empfangen und verarbeiten. Eine Zustimmung des Rechnungsempfängers zur elektronischen Rechnung ist nur noch nötig, wenn die Rechnung nicht den neuen Vorgaben entspricht oder wenn keine E-Rechnungspflicht besteht (z. B. bei bestimmten steuerfreien Umsätzen oder Kleinbetragsrechnungen bis maximal 250 Euro).

Auf welchem Weg muss die E-Rechnung übermittelt und empfangen werden?

Die neue Regelung enthält keine speziellen Vorgaben zum Übermittlungsweg elektronischer Rechnungen. Ein E-Mail-Postfach reicht für den Empfang aus. Alternativ sind auch elektronische Schnittstellen oder ein Download über ein Kundenportal möglich (BMF, Schreiben (Entwurf) vom 13.6.2024, Tz. 32).

Regelungen für B2C-Rechnungen

Für Rechnungen an Endverbraucher (B2C) bleibt die Zustimmung des Empfängers zur elektronischen Rechnungsstellung erforderlich.

Formate für elektronische Rechnungen: XRechnung und ZUGFeRD

Um den gesetzlichen Anforderungen der E-Rechnungspflicht gerecht zu werden, müssen Unternehmen sicherstellen, dass ihre Rechnungen in einem anerkannten Format übermittelt werden. Zwei zentrale Formate, die hierfür in Deutschland relevant sind, sind die XRechnung und ZUGFeRD. Diese Formate garantieren nicht nur die Konformität mit den rechtlichen Vorgaben, sondern auch eine reibungslose Verarbeitung der Rechnungen in den digitalen Systemen von Unternehmen und Behörden.

ZUGFeRD und XRechnung sind wichtige Meilensteine in der Geschichte des elektronischen Rechnungswesens. Sie spiegeln den aktuellen Stand der Technik wider und erfüllen die steigenden Anforderungen an Effizienz, Standardisierung und gesetzliche Compliance in der elektronischen Rechnungsstellung, sowohl in Deutschland als auch auf europäischer Ebene.

Beide Formate sind direkte Reaktionen auf gesetzliche Vorgaben, die in den 2010er Jahren erlassen wurden, um die elektronische Rechnungsstellung zu standardisieren und zu fördern. Besonders XRechnung ist ein Produkt der EU-Richtlinie, die eine verpflichtende elektronische Rechnungsstellung für den öffentlichen Sektor vorschreibt.

Was ist die XRechnung?

Die XRechnung ist die deutsche Umsetzung der EU-Richtlinie 2014/55/EU zur elektronischen Rechnungsstellung. Dieses Format wurde von der KoSIT (Koordinierungsstelle für IT-Standards) im Auftrag des IT-Planungsrates von Bund und Ländern entwickelt. Ziel der KoSIT ist es, einen Standard für elektronische Rechnungen bereitzustellen, der die Anforderungen der EU-Richtlinie erfüllt, allgemein verfügbar ist und kontinuierlich aktualisiert wird.

Die XRechnung ist eine von mehreren Lösungen, die den EU-Richtlinien entsprechen. In anderen EU-Staaten sind bereits verschiedene E-Rechnungsstandards im Einsatz, wie z.B. FatturaPA in Italien, Factur-X in Frankreich und FacturaE in Spanien. Seit ihrer Einführung im Jahr 2017 hat sich die XRechnung in Deutschland zunehmend verbreitet und wird von immer mehr öffentlichen Auftraggebern und Unternehmen genutzt.

In Deutschland gilt die XRechnung als verbindlicher nationaler Standard (sog. Core Invoice Usage Specification [CIUS]) für das Rechnungswesen im B2G-Bereich, wie es in der Begründung zur E-RechV erläutert wird. Der Standard wurde im Rahmen der europäischen Norm präzisiert, um insbesondere die internen Verwaltungsprozesse zu optimieren.

Es ist jedoch auch möglich, andere Datenaustauschformate zu verwenden, solange sie die CIUS-Anforderungen erfüllen. Dadurch können etablierte Formate wie ZUGFeRD weiterhin im Austausch mit der öffentlichen Verwaltung genutzt werden, ohne durch die E-RechV eingeschränkt zu werden.

Im Gegensatz zu ZUGFeRD ist XRechnung ein reines XML-Format, das speziell für die automatisierte Verarbeitung von Rechnungsdaten entwickelt wurde. Es enthält alle notwendigen Informationen in strukturierter Form, ohne ein eingebettetes PDF.

XRechnung

Das Modul zur Rechnungsstellung in Projektron BCS bietet längst eine vollständige Unterstützung der XRechnung inklusive einer Visualisierung der Rechnungsinformationen. Ein digitales Belegbild wird innerhalb der Rechnungsstellung in Projektron BCS erstellt und vereinfacht dem Nutzer die gewohnte Prüfung der enthaltenen Informationen. An den Rechnungsempfänger wird dann lediglich das XML geschickt. Mehr zur XRechnung erfahren Sie in diesem Blogartikel.

Was ist ZUGFeRD?

ZUGFeRD steht für "Zentraler User Guide des Forums elektronische Rechnung Deutschland" und wurde 2014 in Deutschland eingeführt. Der Standard basiert auf der EU-Richtlinie 2014/55/EU zur elektronischen Rechnungsstellung bei öffentlichen Aufträgen. Er wurde entwickelt, um ein einheitliches und leicht integrierbares Format für elektronische Rechnungen zu schaffen, das sowohl für kleine und mittlere Unternehmen als auch für große Unternehmen geeignet ist.

Das Datenmodell, welches auf dem internationalen Standard "EN 16931" basiert, wird kostenlos interessierten Unternehmen und Behörden angeboten. Das Format ist nutzerfreundlicher als die XRechnung und geeignet für den Austausch zwischen Unternehmen und Behörden sowie innerhalb der Privatwirtschaft.

ZUGFeRD ist ein hybrides Format, das strukturierte Rechnungsdaten im XML-Format in ein PDF-Dokument (PDF/A-3) einbettet. Dies bedeutet, dass die Rechnung in Form eines PDF-Dokuments verschickt wird, welches die sichtbare Darstellung der Rechnung enthält. Gleichzeitig wird eine XML-Version der Rechnung in das PDF eingebettet, was eine elektronische Verarbeitung der Rechnungsdaten ermöglicht, sobald sie in das jeweilige Softwaresystem integriert sind.

Das Format ZUGFeRD unterstützt die von der Finanzverwaltung geforderte revisionssichere Archivierung, indem alle relevanten Rechnungsinformationen, sowohl die sichtbare PDF-Komponente als auch die eingebetteten XML-Daten, während der gesamten Aufbewahrungsfrist unverändert bleiben. Detaillierte Anforderungen hierzu sind in den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern und Aufzeichnungen (GoBD) festgelegt. Zur Umsetzung dieser Anforderungen wird in der Regel eine spezialisierte Software benötigt, die revisionssichere Speicherung gewährleistet, Versionierungen dokumentiert und Manipulationen verhindert. Solche Softwarelösungen ermöglichen eine GoBD-konforme Verwaltung von Rechnungen und anderen steuerlich relevanten Dokumenten.

ZUGFeRD

Mit dem Modul Rechnungsstellung in BCS erstellen Sie eine E-Rechnung im ZUGFeRD-Format im Handumdrehen. In den Stammdaten einer Rechnung im Rechnungsgenerator wählen Sie unter der Kategorie „Versand“ im Kriterium „Rechnungsform“ einfach ZUGFeRD aus dem Dropdown-Menü aus und BCS generiert die Rechnung automatisch versandfertig im PDF/A-3-Format. In unserem Fachartikel erfahren Sie mehr über die Vorteile des ZUGFeRD-Datenformats für die E-Rechnung.

Software für E-Rechnung ist unerlässlich

Ohne eine passende Software ist es praktisch unmöglich, die Anforderungen an den Empfang, die Verarbeitung und die Archivierung von E-Rechnungen effizient und rechtskonform zu erfüllen. Diese Software muss in der Lage sein, die Rechnungsdaten in dem vorgeschriebenen strukturierten Format zu erstellen, zu versenden, zu empfangen, zu verarbeiten und zu archivieren. Darüber hinaus muss sie sicherstellen, dass die Rechnungen den gesetzlichen Vorgaben entsprechen.

Schlüsselfunktionen einer geeigneten Software umfassen:

- Automatische Erstellung: Die Software sollte Rechnungen automatisch im erforderlichen elektronischen Format erstellen können.

- Compliance-Prüfung: Sicherstellung, dass alle Rechnungen den gesetzlichen und normativen Anforderungen entsprechen.

- Integration: Die Software sollte nahtlos in bestehende ERP- und Buchhaltungssysteme integriert werden können.

- Archivierung: Revisionssichere Speicherung der Rechnungen über den gesetzlich vorgeschriebenen Zeitraum von zehn Jahren.

Das BMF plant, Unternehmen mit einem kostenlosen Tool zum Erstellen und Visualisieren von E-Rechnungen zu unterstützen. Dieses Angebot, das vor dem 1. Januar 2025 verfügbar sein soll, könnte vor allem für Unternehmen ohne E-Rechnungsfähige Software (z.B. DATEV oder lexoffice) hilfreich sein. Die Nutzerfreundlichkeit dieser Lösung bleibt abzuwarten.

Alle E-Rechnungsfunktionen in einer Software: Projektron BCS

Projektron BCS unterstützt bereits jetzt das Erstellen und versenden der relevanten Formate der elektronischen Rechnungsabwicklung XRechnung und ZUGFeRD.

Ab Version 24.4 bauen wir diese Funktionen aus, um Ihr Unternehmen für alle kommenden Anforderungen der E-Rechnungspflicht zu rüsten und Ihnen die perfekte Lösung zur reibungslosen Umstellung zu bieten:

- Mit dem Rechnungsmodul in BCS laden Sie eingehende XML-Rechnungen aus einem DMS oder von einem Fileserver hoch.

- BCS validiert die Rechnung gemäß EN16931 und legt automatisch die Eingangsrechnung an.

- Die Software sorgt für eine sichere Ablage der Dokumente.

- BCS erzeugt eine Visualisierung der XML-Datei zur Sichtprüfung.

- BCS unterstützt den nahtlosen Datentransfer zu Buchhaltungsprogrammen wie DATEV.

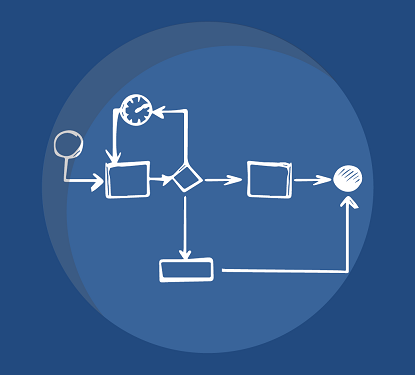

- Zudem ist ein BPMN-basierter Genehmigungsworkflow geplant, der schnelle und effiziente Freigabeprozesse ermöglicht.

Mit BCS werden Sie also nicht nur in der Lage sein, E-Rechnungen zu empfangen, zu verarbeiten und zu archivieren, sondern auch zu erstellen und zu versenden. Projektron BCS bietet Ihnen die nötigen Tools, um die E-Rechnungspflicht zu erfüllen und gleichzeitig Ihre internen Prozesse zu optimieren. Kontaktieren Sie uns, um Projektron BCS kostenfrei zu testen mehr über die kommenden Features und Funktionalitäten zu erfahren.

Elektronisches Rechnungswesen und bisherige elektronische Rechnungsformate

Die Geschichte des elektronischen Rechnungswesens ist eng mit der Entwicklung der Informationstechnologie und der Digitalisierung von Geschäftsprozessen verbunden. Hier ist eine Übersicht über die wichtigsten Meilensteine:

- 1950er Jahre: Die ersten Computer werden für die Verarbeitung von Rechnungen und Finanzdaten eingesetzt. Diese frühen Systeme sind meist Großrechner, die in großen Unternehmen und Banken verwendet wurden.

- 1960er Jahre: Die Entwicklung von Datenbanken und die Einführung von Batch-Verarbeitung ermöglicht eine effizientere Verwaltung und Verarbeitung von Rechnungen.

- 1970er Jahre: Die erste Generation von ERP-Systemen. Diese Systeme integrierten verschiedene Geschäftsprozesse, einschließlich Rechnungswesen, in einem einzigen System.

- 1980er Jahre: Die Einführung von EDI (Electronic Data Interchange) revolutioniert das elektronische Rechnungswesen, indem sie standardisierte Formate (ab 1987 ANSI X12 Standard) für den Austausch von Geschäftsdaten zwischen Unternehmen bereitstellt. EDI ermöglicht es Unternehmen, Rechnungen und andere Dokumente elektronisch zu übermitteln, was zu erheblichen Effizienzgewinnen führt.

- 1990er Jahre: Das Aufkommen des Internets ermöglicht neue Formen der elektronischen Kommunikation. XML (Extensible Markup Language) wurde entwickelt, um strukturierte Daten zwischen verschiedenen Systemen auszutauschen. XML wird schnell zum Standard für die elektronische Rechnungsstellung, da es Flexibilität und Interoperabilität ermöglicht. Die UN/CEFACT entwickelt 1999 das UN/EDIFACT Format, das weiterhin eine wichtige Rolle bei der internationalen elektronischen Rechnungsstellung spielt.

- 2000er Jahre: Die Einführung digitaler Signaturen und die zunehmende Anerkennung der rechtlichen Gültigkeit elektronischer Dokumente trage zur Verbreitung der elektronischen Rechnungsstellung bei. Digitale Signaturen ermöglichen es, die Integrität und Authentizität von Rechnungen zu gewährleisten. Die EU-Richtlinie zur elektronischen Rechnungsstellung wird bereits 2001 eingeführt, um den Einsatz elektronischer Rechnungen in der Europäischen Union zu fördern.

- 2010er Jahre: Zahlreiche Länder führen gesetzliche Vorschriften ein, die die Verwendung elektronischer Rechnungen vorschreiben, insbesondere im öffentlichen Sektor. Die EU-Richtlinie 2014/55/EU zur elektronischen Rechnungsstellung im öffentlichen Auftragswesen tritt 2014 in Kraft und setzt einen Standard für die elektronische Rechnungsstellung im öffentlichen Sektor.

- 2020er Jahre: Die digitale Transformation und die Integration von Künstlicher Intelligenz (KI) bieten Automatisierungspotenzial im Rechnungswesen. Die Integration von Blockchain-Technologie könnte Transparenz und Sicherheit in der Rechnungsstellung steigern. Beides muss sich jedoch erst bewähren. Die E-Rechnung wurde in vielen weiteren Ländern weltweit zur Pflicht. Es gibt zunehmend einheitliche Standards und Vorschriften, um die Interoperabilität zwischen verschiedenen Systemen und Ländern zu gewährleisten.

Fazit: Strategische Vorbereitung auf die E-Rechnung sichert Wettbewerbsfähigkeit

Mit der zunehmenden Digitalisierung und zur Bekämpfung von Steuerbetrug haben viele Länder, darunter Deutschland, die Nutzung von E-Rechnungen vorgeschrieben. Für öffentliche Auftraggeber und im öffentlichen Sektor ist die E-Rechnung bereits seit einiger Zeit etabliert. Neu ist, dass ab 2025 die E-Rechnung auch bei der Rechnungsstellung und dem Rechnungsempfang zwischen Unternehmen verpflichtend wird. Die Umstellung auf elektronische Rechnungen ist damit unausweichlich und schon jetzt erwarten immer mehr Unternehmen von ihren Geschäftspartnern, dass sie E-Rechnungen empfangen und versenden können.

Ab dem 1. Januar 2025 ist in Deutschland die Verwendung von E-Rechnungen für B2B-Transaktionen im Inland verpflichtend. Diese Maßnahme soll die Effizienz erhöhen und die Transparenz in der Rechnungsstellung verbessern. E-Rechnungen sind ein wichtiger Schritt in Richtung Digitalisierung und Effizienzsteigerung in der Geschäftswelt. Sie bieten zahlreiche Vorteile in Bezug auf Kosten, Nachhaltigkeit und Prozessoptimierung. Die E-Rechnungspflicht stellt einen wichtigen Schritt zur Standardisierung und Vereinfachung von Abrechnungsprozessen dar. Unternehmen können Rechnungen schneller verarbeiten, was zu einer kürzeren Zahlungsfrist und verbesserten Liquidität führt. Außerdem reduzieren sich Kosten für manuelle Bearbeitung, Papier, Druck und Porto, wodurch Einsparungen möglich werden, die sich wiederum positiv auf die Gewinnmargen und damit den Umsatz auswirken können. Zudem minimieren standardisierte digitale Prozesse Fehlerquellen, was zu weniger Nacharbeit und Verzögerungen führt.

Da die Umstellung je nach Unternehmensgröße und IT-Infrastruktur aufwendig sein kann, ist es ratsam, frühzeitig entsprechende Projekte zu starten, um rechtzeitig bereit zu sein, wenn die endgültigen Anforderungen festgelegt sind. Bereiten Sie sich rechtzeitig auf die E-Rechnungspflicht vor und sichern Sie sich Wettbewerbsvorteile. Starten Sie gleich Ihren kostenlosen Projektron BCS-Test und erfahren Sie mehr über die neuen Funktionen.

Über den Autor

Daniel Kreher ist Controller in der Finanzabteilung und begleitet von Anfang an die Entwicklung der E-Rechnung in BCS. Die Buchhaltung der Projektron GmbH erstellt ca. 3.000 Rechnungen pro Jahr. Der Anteil an XRechnungen und Rechnungen im ZUGFeRD-Format wuchs über die letzten Jahre hinweg stetig.

Weitere interessante Artikel im Projektron-Blog

QR-Rechnung

Seit 2020 gehört die QR-Rechnung zum Schweizer Zahlungsverkehr und ersetzt alte Einzahlungsscheine für schnellere, sichere und einheitliche Zahlungen. Ab dem 21. November 2025 sind nur noch strukturierte Adressen erlaubt. Unternehmen mit unstrukturierten Adressen müssen umstellen.

Scrum in der Softwareentwicklung

Geht es um agile Methoden der Softwareentwicklung, kommen Sie um einen Begriff nicht herum: Scrum. Was aber ist Scrum eigentlich und wie entfaltet es seine Stärken in der Softwareentwicklung?

Prozessmodellierung mit BPMN

BPMN - der Standard zur Prozessmodellierung. BPMN steht für Business Process Model and Notation und ist eine internationale Modellierungssprache für Geschäftsprozesse. Alles zum Thema BPMN und wie Sie sie nutzen können, erfahren Sie hier.

Vergleich: ERP für Dienstleister

Für Dienstleister entscheidet die Wahl der ERP-Lösung über Effizienz, Transparenz und Umsatz. Unser Vergleich zeigt die 10 besten Systeme, erklärt, welche Funktionen wirklich wichtig sind, und gibt wertvolle Tipps für die Auswahl. Finden Sie jetzt das ERP, das Ihr Unternehmen wirklich voranbringt!